Nous te montrons comment calculer les droits de succession dans la Communauté de Valence afin que tu saches combien tu devras payer pour hériter d’une maison dans cette communauté.

L’une des principales questions que se posent nos clients lorsqu’ils héritent d’une propriété est sans aucun doute la suivante : combien vais-je devoir payer ? Pour calculer le prix de l’héritage d’une maison sur la Costa Blanca, il faut tout d’abord tenir compte des coûts et des impôts qui interviennent dans l’opération. En gros, on peut dire qu’il y en a 3 :

- L’impôt municipal sur les plus-values : dépend de chaque mairie.

- L’impôt sur le revenu des personnes physiques : il n’est dû que si l’on décide de vendre ou de louer le bien, ce qui permet d’obtenir une plus-value.

- L’impôt sur les successions : dépend de chaque communauté autonome.

C’est précisément sur ce dernier impôt, l’impôt sur les successions, que nous nous concentrerons dans l’article d’aujourd’hui.

*Dans notre Guide de l’impôt sur les successions dans la Communauté Valencienne, nous répondons aux doutes les plus fréquents concernant cet impôt : comment il est calculé, qui doit le payer, quand, et les éventuelles réductions établies par la communauté pour t’aider à payer moins. Télécharge le Guide des droits de succession dans la Communauté Valencienne et résous tous tes doutes concernant l’héritage d’une maison.

>> Télécharger le Guide des droits de succession <<<

Qu’est-ce que l’impôt sur les successions et les donations ?

L’impôt sur les successions et les donations est un impôt sur le patrimoine acquis par les particuliers par le biais d’une succession, d’un legs ou d’une donation. Au niveau de l’État, cet impôt est réglementé par la loi 29/1987 du 18 décembre 1987 relative à l’impôt sur les successions et les donations et le règlement du 8 novembre 1991.

Cependant, la gestion de cet impôt est dévolue aux communautés autonomes. Au niveau des communautés autonomes, sa réglementation peut varier considérablement d’une communauté autonome à l’autre. Concrètement, dans la Communauté de Valence, il est régi par le chapitre II de la loi du 23 décembre 1997, récemment modifiée par la loi 13/2016, avec effet au 1er janvier 2017.

Calcul de l’impôt sur les successions dans la Communauté valencienne

Pour connaître le montant de l’impôt sur les successions dans la Communauté Valencienne, il est préférable de s’adresser à des professionnels. L’impôt sur les successions est un impôt complexe dont les réductions ou les abattements à appliquer varient fortement en fonction de la valeur des biens hérités et du degré de parenté que l’on a avec le défunt.

Les personnes qui souhaitent vendre une propriété héritée sur la Costa Blanca peuvent s’adresser à Hispania Homes. En plus de t’aider à calculer et à régler cet impôt, ils te conseilleront sur la vente afin que tu puisses en tirer le maximum de profit.

Si tu souhaites obtenir des informations sur le processus que tu es sur le point d’entamer, voici les étapes à suivre pour calculer l’impôt sur les successions dans la Communauté valencienne .

1. Détermination de la base imposable

La première chose à faire est de déterminer la base imposable, c’est-à-dire le montant total de la succession reçue. Pour ce faire, il faut additionner la valeur totale des biens hérités et soustraire les dettes et charges déductibles. Le résultat de cette opération donnera la Base imposable.

2. Déterminer le revenu imposable

La base imposable est le résultat de l’application d’une série de réductions à la base imposable. Les réductions de l’impôt sur les successions établies par l’Agence fiscale de la Communauté Valencienne sont indiquées ci-dessous.

Réduction pour parenté

Les réductions pour parenté suivantes sont établies pour l’impôt sur les successions dans la Communauté Valencienne :

- Acquisition par les descendants et les enfants adoptés de moins de 21 ans : réduction de 100 000 euros, plus 8 000 euros par année en dessous de 21 ans, sans dépasser 156 000 euros.

- Acquisition par les descendants et les enfants adoptés de plus de 21 ans, le conjoint, les ascendants et les parents adoptifs : réduction de 100 000 euros.

Autres réductions

- Acquisitions par des héritiers atteints d’un handicap égal ou supérieur à 33 % : réduction de 120 000 euros plus la réduction pour parenté. Si le degré d’invalidité est égal ou supérieur à 65 %, la réduction sera de 240 000 euros.

- Acquisition de la résidence habituelle du défunt : réduction jusqu’à 95 % de la valeur du logement, avec une limite de 150 000 euros.

- Transmission d’une entreprise agricole individuelle, d’une entreprise professionnelle ou de parts d’entités : réduction jusqu’à 95 % de la valeur des biens transmis.

- Transmissions de biens culturels : réduction en fonction de la période de transfert du bien selon les pourcentages suivants :

- 95%, pour les transferts de plus de 20 ans.

- 75 % pour les transferts de plus de 10 ans.

- 50 % pour les transferts de plus de 5 ans.

3. Détermination du taux d’imposition total

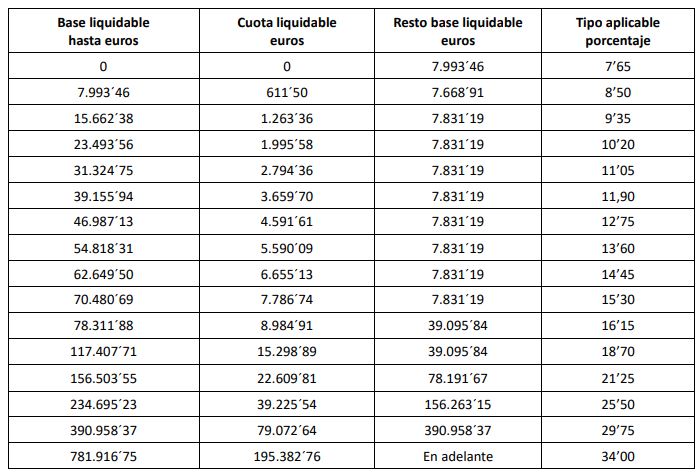

Une fois la base imposable obtenue grâce aux réductions établies pour chaque groupe de population, le taux d’imposition doit être appliqué en fonction du résultat obtenu. Chaque communauté autonome établit ses propres taux d’imposition, bien qu’ils soient toujours compris entre 7,65 % et 34 %.

Pour calculer l’impôt sur les successions dans la Communauté de Valence, il faut se référer au tableau suivant établi par l’Agence fiscale de cette région.

Taux de l’impôt sur les successions dans la Communauté de Valence | Source : Conselleria D’hisenda i Model Econòmic Direcció General de Tributs.

4. Quota fiscal

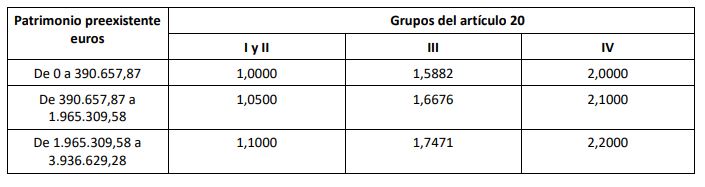

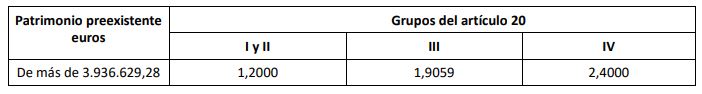

L’étape suivante pour calculer ce que nous devrons payer pour l’héritage d’une maison dans la Communauté Valencienne consistera à multiplier le montant total de l’impôt obtenu à l’étape précédente par le coefficient multiplicateur établi par l’Agence des impôts de cette communauté. Plus le degré de parenté entre le défunt et l’héritier est élevé, plus ce chiffre sera bas.

5. Allocations de la Communauté autonome sur le quota fiscal

En fin, il ne reste plus qu’à appliquer les abattements régionaux suivants pour réduire le montant à payer :

Les abattements régionaux suivants seront appliqués à la dette fiscale :

- Abattement de 75 % : acquisitions à titre onéreux perçues par les parents du défunt appartenant au groupe de parenté I.

- Remise de 50 % : acquisitions mortis causa reçues par les parents du défunt appartenant au groupe de parenté II.

- Remise de 75 % : acquisitions pour cause de décès effectuées par des personnes atteintes d’un handicap physique ou sensoriel d’un degré égal ou supérieur à 65 % ou par des personnes atteintes d’un handicap mental d’un degré égal ou supérieur à 33 %.

*Nous te rappelons que si tu as l’intention de vendre une maison héritée sur la Costa Blanca, tu peux consulter nos services immobiliers. Nous te laissons ci-dessous notre Guide des droits de succession dans la Communauté Valencienne pour que tu puisses en savoir plus sur le processus.